J’ai parlé dans un précédent article de l’aversion au risque et expliqué pourquoi celle-ci n’avait rien d’irrationnel en soi. Dans cet article, je veux parler d’un autre phénomène, lié mais différent, à savoir l’aversion à la perte. Comme nous l’avons vu dans notre article sur le sujet, l’aversion au risque s’explique très naturellement dans le cadre de la théorie de l’utilité espérée, qui suppose que les gens agissent de manière à maximiser leur utilité ou degré de satisfaction. Mais ce n’est pas le cas de l’aversion à la perte, qui est incompréhensible dans le cadre de la théorie de l’utilité espérée, mais ne peut s’expliquer qu’avec un cadre théorique fondamentalement différent.

Le phénomène de l’aversion à la perte

L’aversion à la perte est un phénomène étudié notamment par Daniel Kahneman et Amos Tversky, les principaux fondateurs de l’économie comportementale, qui voit les gens adopter un comportement différent face au risque selon qu’ils envisagent un gain ou une perte. Ainsi, alors que les gens font preuve d’une aversion au risque quand il s’agit de gains potentiels, ils démontrent au contraire une préférence pour le risque quand il envisage une perte. Cette asymétrie du comportement face au risque selon que les gens soient confrontés à la perspective d’un gain ou d’une perte a d’abord été démontrée empiriquement à travers plusieurs expériences, avant que Kahneman et Tversky ne proposent dans un article séminal paru en 1979 un cadre théorique, la théorie des perspectives, qui permet de l’expliquer, contrairement à la théorie de l’utilité espérée qui n’avait jusque-là guère d’alternative crédible.

La théorie de l’utilité espérée part en effet du principe que les gens assignent une utilité à un niveau de richesse donné, qui ne dépend pas de la façon dont il a été atteint, puis font les choix qui maximisent leur utilité espérée, qui dépend non seulement de leur fonction d’utilité mais aussi des probabilités qu’ils assignent aux différentes possibilités.

Considérons les deux scénarios suivants. Dans le premier cas, on donne 2 000€ à quelqu’un, puis on lui demande de choisir entre recevoir 500€ en plus de façon certaine et recevoir 1 000€ en plus avec une probabilité de 50%. Dans le second cas, on donne à quelqu’un 3 000€, puis on lui demande de choisir entre perdre 500€ de façon certaine et perdre 1 000€ avec une probabilité de 50%. Du point de vue de la théorie de l’utilité espérée, ces deux scénarios sont équivalents : il s’agit dans les deux cas de choisir entre recevoir 2 500€ à coup sûr et recevoir 3 000€ avec une probabilité de 50% ou 2 000€ avec une probabilité de 50%.

On peut représenter la situation visuellement, comme dans le graphique ci-dessous : Dans le premier cas décrit plus haut, la personne commence au point A, puis doit choisir entre d’une part arriver au point C de façon certaine et d’autre part avoir une probabilité de 50% de rester au point A et une probabilité de 50% d’arriver au point B. Dans le second cas, elle commence au point B, puis doit choisir entre d’une part arriver au point C de façon certaine et d’autre part avoir une probabilité de 50% de rester au point B et une probabilité de 50% d’arriver au point C. Dans les deux cas, en pratique, la personne doit choisir entre finir au point C de manière certaine d’une part et d’autre part finir au point A avec une probabilité de 50% ou au point B avec une probabilité de 50%.

Dans le premier cas décrit plus haut, la personne commence au point A, puis doit choisir entre d’une part arriver au point C de façon certaine et d’autre part avoir une probabilité de 50% de rester au point A et une probabilité de 50% d’arriver au point B. Dans le second cas, elle commence au point B, puis doit choisir entre d’une part arriver au point C de façon certaine et d’autre part avoir une probabilité de 50% de rester au point B et une probabilité de 50% d’arriver au point C. Dans les deux cas, en pratique, la personne doit choisir entre finir au point C de manière certaine d’une part et d’autre part finir au point A avec une probabilité de 50% ou au point B avec une probabilité de 50%.

Si c’était seulement l’état de richesse final qui comptait, le fait de passer par le point A ou le point B avant d’atteindre cet état final, que celui-ci soit A, B ou C, ne devrait avoir aucune incidence sur le choix qui est fait entre l’option sans incertitude et l’option avec une incertitude. Pourtant, quand on propose un choix de ce type dans une expérience, ce n’est pas ce qu’on observe.

Quand on donne 2 000€ aux gens et qu’on leur demande de choisir entre recevoir 500€ supplémentaire à coup sûr et recevoir 1 000€ supplémentaire avec une probabilité de 50%, la plupart des gens font preuve d’aversion au risque et choisissent la première option, conformément à ce que prédit la théorie de l’utilité espérée dès lors que l’utilité marginale est décroissante. (Voir notre article sur l’aversion au risque pour des explications plus détaillées sur ce point.)

En revanche, quand on commence par leur donner 3 000€ et qu’on leur demande de choisir entre perdre 500€ à coup sûr et perdre 1 000€ avec une probabilité de 50%, la plupart choisissent la seconde option en dépit du risque, contrairement à ce que prédit la théorie de l’utilité espérée.

En effet, si les gens se comportaient conformément à ce que prédit cette théorie, ils choisiraient de perdre 500€ à coup sûr plutôt que de prendre le risque de perdre 1 000€. Examinons la situation plus en détail pour comprendre pourquoi. Si la personne à qui on propose l’alternative fait le choix de la certitude, elle se retrouve au point C avec l’utilité U2. En revanche, si elle fait le choix de l’incertitude, elle a une chance sur deux de se retrouver au point B avec l’utilité U3 et une chance sur deux de se retrouver au point A avec l’utilité U1.

Dans le premier cas, elle réalise un gain d’utilité égal à U3 – U2 par rapport à la situation où elle a fait le choix de perdre 500€ à coup sûr, alors que dans le second cas elle subit une perte d’utilité de U2 – U1. Or, sur le graphique plus haut, on voit que la différence entre U3 et U2 est inférieure à la différence entre U2 et U1. Comme les deux possibilités ont la même probabilité, si cette personne cherchait à maximiser son utilité espérée, elle devrait par conséquent choisir de perdre 500€ à coup sûr plutôt que de tenter sa chance et de choisir l’option plus incertaine.

Autrement dit, elle devrait faire la même chose que dans le cas où on commence par lui donner 2 000€ et on lui demande ensuite de choisir entre avoir 500€ de plus à coup sûr et avoir 1 000€ de plus avec une probabilité de 50%, mais ce n’est pas ce qu’on observe.

Quand on y réfléchit un peu, on s’aperçoit que, loin de se limiter aux questions d’argent, ce phénomène est omniprésent. Par exemple, si l’équipe de foot que vous soutenez est menée 3 – 0 puis fait une remontée et finir par égaliser, vous serez beaucoup plus satisfait du résultat que si votre équipe menait 3 – 0 et que c’était l’équipe adverse qui parvenait à revenir au score.

Pourtant, le résultat final est le même dans les deux cas (3 – 3), donc si c’était seulement celui-ci qui importait pour votre satisfaction, il ne devrait y avoir aucune différence entre les deux scénarios. C’est exactement le même phénomène que celui que nous venons d’étudier plus haut : pour la plupart des gens, finir avec 2 500€ après en avoir reçu 2 000€ est plus satisfaisant que finir avec 2 500€ après en avoir reçu 3 000€. C’est ce qui explique l’asymétrie dans le comportement face au risque selon que les gens envisagent un gain ou une perte.

On pourrait sans doute modifier la théorie de l’utilité espérée pour s’accommoder de ce résultat expérimental, entre autres en supposant que la fonction d’utilité change constamment et dépend de l’historique des gains et des pertes successifs, mais de telles modifications seraient un peu artificielles et nécessiteraient qu’on fasse des hypothèses complètement ad hoc, d’autant qu’il existe d’autres résultats expérimentaux qui mettent à mal cette théorie. Plutôt que de chercher à sauver à tout prix la théorie de l’utilité espérée, Kahneman et Tversky ont préféré développer un nouveau cadre théorique dans lequel ces résultats expérimentaux s’expliquent naturellement. La théorie des perspectives, prospect theory en anglais, est l’aboutissement de cet effort.

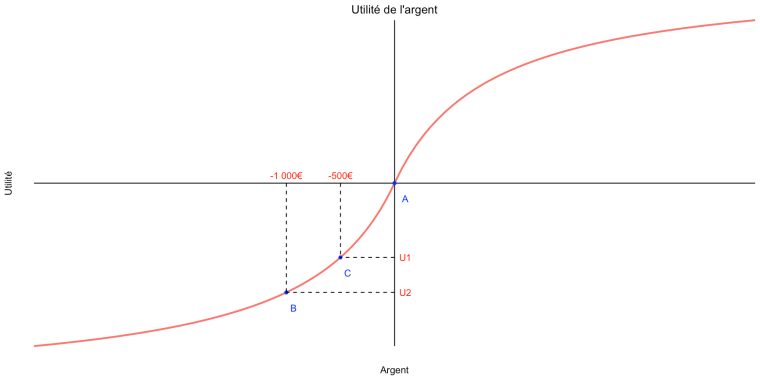

Par rapport à la théorie de l’utilité espérée, la principale rupture introduite par la théorie des perspectives est que, dans cette théorie, ce n’est pas l’état de richesse final qui fait l’objet d’une évaluation lors de la prise de décision, mais le gain ou la perte par rapport à l’état de richesse actuel de la personne qui doit prendre une décision. Autrement dit, l’utilité de chaque état final possible est évaluée par rapport à un point de référence et diffère selon qu’il constituerait un gain ou une perte par rapport à ce point, alors que dans la théorie de l’utilité espérée l’état de richesse actuel est indifférent. D’autre part, comme on le voit sur le graphique ci-dessus qui représente une courbe d’utilité dans la théorie des perspectives, cette courbe a une forme en S et présente une asymétrie par rapport au point de référence.

D’autre part, comme on le voit sur le graphique ci-dessus qui représente une courbe d’utilité dans la théorie des perspectives, cette courbe a une forme en S et présente une asymétrie par rapport au point de référence.

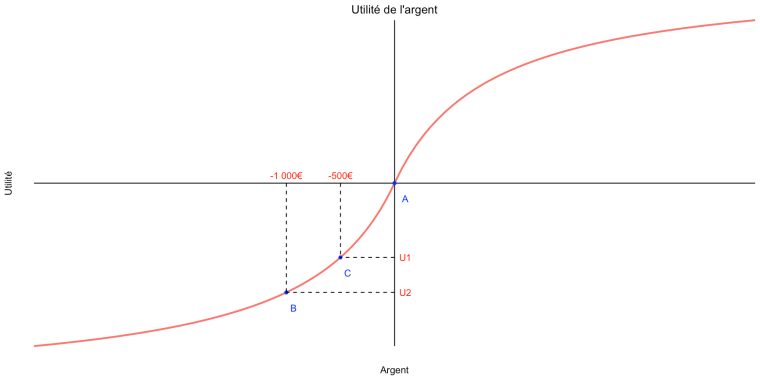

Cette asymétrie permet d’expliquer le phénomène d’aversion à la perte, mais avant d’examiner pourquoi, commençons par regarder ce qui se passe dans le cas où l’agent envisage un gain. On voit que, dans ce cas, tout se passe comme dans la théorie de l’utilité espérée. Le graphique représente le cas où l’on commence par donner 2 000€ à quelqu’un, puis on lui demande de choisir entre recevoir 500€ en plus de façon certaine et recevoir 1 000€ en plus avec une probabilité de 50%. Comme la courbe d’utilité est concave dans le cas des gains, c’est-à-dire que l’utilité marginale est décroissante, l’objectif de maximisation de l’utilité conduit à préférer l’option sans incertitude, conformément à ce que font la plupart des gens en pratique.

On voit que, dans ce cas, tout se passe comme dans la théorie de l’utilité espérée. Le graphique représente le cas où l’on commence par donner 2 000€ à quelqu’un, puis on lui demande de choisir entre recevoir 500€ en plus de façon certaine et recevoir 1 000€ en plus avec une probabilité de 50%. Comme la courbe d’utilité est concave dans le cas des gains, c’est-à-dire que l’utilité marginale est décroissante, l’objectif de maximisation de l’utilité conduit à préférer l’option sans incertitude, conformément à ce que font la plupart des gens en pratique.

Que se passe-t-il dans le cas où on donne à quelqu’un 3 000€, puis on lui demande de choisir entre perdre 500€ de façon certaine et perdre 1 000€ avec une probabilité de 50%. Le graphique suivant représente cette situation : On voit que, comme la courbe d’utilité est convexe dans le cas des pertes, par rapport au point de référence, la différence entre U1 et l’utilité au point de référence est bien plus grande que celle entre U1 et U2.

On voit que, comme la courbe d’utilité est convexe dans le cas des pertes, par rapport au point de référence, la différence entre U1 et l’utilité au point de référence est bien plus grande que celle entre U1 et U2.

Étant donné que, si la personne à qui on propose cette alternative choisit de prendre un risque au lieu de perdre 500€ à coup sûr, la probabilité de ne rien perdre est la même que la probabilité de perdre 1 000€, cela signifie que, si elle cherche à maximiser son utilité, elle devrait choisir l’option risquée. Le raisonnement qui conduit à cette conclusion est exactement symétrique à celui qui amène à la conclusion qu’il vaut mieux préférer l’option sans risque dans le cas où on envisage un gain.

Ainsi, la théorie des perspectives prédit le phénomène d’aversion à la perte car, contrairement à la théorie de l’utilité espérée, elle part du principe que l’évaluation de l’utilité des états finaux dépend de l’état initial et que la fonction d’utilité n’a pas la même forme dans le cas des gains que dans le cas des pertes. La théorie des perspectives introduit d’autres changements par rapport à la théorie de l’utilité espérée, notamment pour tenir compte du fait que les gens ont tendance à accorder trop de poids aux possibilités très improbables et pas assez aux possibilités quasi-certaines, mais dans le cadre de cet article il n’est pas nécessaire d’entrer dans ces détails.

La principale différence entre la théorie de l’utilité espérée et la théorie des perspectives est que cette dernière est une théorie descriptive alors que la première est une théorie prescriptive. En d’autres termes, la théorie des perspectives prétend décrire ce que les gens font, alors que la théorie de l’utilité espérée prétend décrire ce que les gens devraient faire.

Bien sûr, ça ne veut pas dire que la théorie des perspectives décrit correctement le comportement des gens dans tous les cas (Kahneman et Tversky ont d’ailleurs été contraints d’y apporter des modifications pour répondre à certaines critiques), mais c’est du moins son objectif. Dans le cas de la théorie de l’utilité espérée, c’est un peu plus compliqué, car pendant longtemps les économistes ont considéré que, même si elle décrivait un idéal rationnel et pas la façon dont les gens se comportaient en réalité, les gens étaient suffisamment rationnels pour qu’elle puisse néanmoins décrire de manière approximative leur comportement.

Conclusion

La découverte du phénomène d’aversion à la perte fait partie des choses qui ont convaincu beaucoup d’économistes que cette position n’était pas tenable et conduit au développement d’alternatives comme la théorie des perspectives. En effet, de même que l’aversion au risque n’est pas irrationnelle en soi, l’aversion à la perte n’est pas nécessairement irrationnelle, mais contrairement à l’aversion au risque elle peut facilement conduire à des résultats désastreux qui ne sont pas du tout désirés par les gens qui manifestent ce comportement. En effet, comme nous l’avons vu, l’aversion à la perte signifie que, pour éviter des pertes, les gens sont prêts à prendre des risques. Or, dans certains cas, cette prise de risque peut s’avérer catastrophique.

Prenons l’exemple d’un investisseur qui possède un grand nombre d’actions d’une entreprise dont le cours est en train de tomber. Il pourrait vendre les actions et limiter les dégâts, mais comme les gens ont une aversion à la perte, il risque de les garder dans l’espoir que le cours remonte. Mais si entretemps l’entreprise fait faillite, il pourrait bien être ruiné, ce qui serait bien pire pour lui que la perte limitée qu’il cherchait à éviter. Il est donc crucial d’avoir conscience de cette tendance qu’ont la plupart des gens lorsqu’on prend des décisions financières importantes, car cela permet éventuellement d’éviter ce genre de comportement irrationnel, dont les conséquences peuvent être funestes.

Auteur : Philippe Lemoine

Dans le premier cas décrit plus haut, la personne commence au point A, puis doit choisir entre d’une part arriver au point C de façon certaine et d’autre part avoir une probabilité de 50% de rester au point A et une probabilité de 50% d’arriver au point B. Dans le second cas, elle commence au point B, puis doit choisir entre d’une part arriver au point C de façon certaine et d’autre part avoir une probabilité de 50% de rester au point B et une probabilité de 50% d’arriver au point C. Dans les deux cas, en pratique, la personne doit choisir entre finir au point C de manière certaine d’une part et d’autre part finir au point A avec une probabilité de 50% ou au point B avec une probabilité de 50%.

Dans le premier cas décrit plus haut, la personne commence au point A, puis doit choisir entre d’une part arriver au point C de façon certaine et d’autre part avoir une probabilité de 50% de rester au point A et une probabilité de 50% d’arriver au point B. Dans le second cas, elle commence au point B, puis doit choisir entre d’une part arriver au point C de façon certaine et d’autre part avoir une probabilité de 50% de rester au point B et une probabilité de 50% d’arriver au point C. Dans les deux cas, en pratique, la personne doit choisir entre finir au point C de manière certaine d’une part et d’autre part finir au point A avec une probabilité de 50% ou au point B avec une probabilité de 50%. D’autre part, comme on le voit sur le graphique ci-dessus qui représente une courbe d’utilité dans la théorie des perspectives, cette courbe a une forme en S et présente une asymétrie par rapport au point de référence.

D’autre part, comme on le voit sur le graphique ci-dessus qui représente une courbe d’utilité dans la théorie des perspectives, cette courbe a une forme en S et présente une asymétrie par rapport au point de référence. On voit que, dans ce cas, tout se passe comme dans la théorie de l’utilité espérée. Le graphique représente le cas où l’on commence par donner 2 000€ à quelqu’un, puis on lui demande de choisir entre recevoir 500€ en plus de façon certaine et recevoir 1 000€ en plus avec une probabilité de 50%. Comme la courbe d’utilité est concave dans le cas des gains, c’est-à-dire que l’utilité marginale est décroissante, l’objectif de maximisation de l’utilité conduit à préférer l’option sans incertitude, conformément à ce que font la plupart des gens en pratique.

On voit que, dans ce cas, tout se passe comme dans la théorie de l’utilité espérée. Le graphique représente le cas où l’on commence par donner 2 000€ à quelqu’un, puis on lui demande de choisir entre recevoir 500€ en plus de façon certaine et recevoir 1 000€ en plus avec une probabilité de 50%. Comme la courbe d’utilité est concave dans le cas des gains, c’est-à-dire que l’utilité marginale est décroissante, l’objectif de maximisation de l’utilité conduit à préférer l’option sans incertitude, conformément à ce que font la plupart des gens en pratique. On voit que, comme la courbe d’utilité est convexe dans le cas des pertes, par rapport au point de référence, la différence entre U1 et l’utilité au point de référence est bien plus grande que celle entre U1 et U2.

On voit que, comme la courbe d’utilité est convexe dans le cas des pertes, par rapport au point de référence, la différence entre U1 et l’utilité au point de référence est bien plus grande que celle entre U1 et U2. L’utilité marginale décroissante de l’argent se manifeste par le fait que la pente de la courbe est de moins en moins forte à mesure que Pierre a plus d’argent. Si Pierre n’a pas beaucoup d’argent, même une petite some d’argent supplémentaire peut entraîner pour lui un gain significatif d’utilité, mais s’il a déjà beaucoup d’argent alors il ne dérivera guère plus d’utilité même si on lui donne une somme d’argent importante.

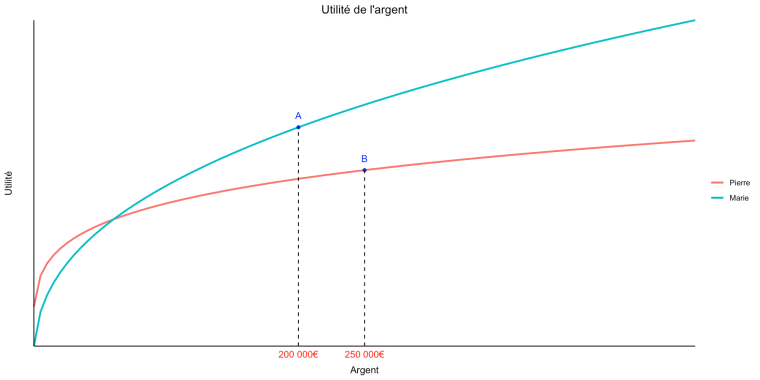

L’utilité marginale décroissante de l’argent se manifeste par le fait que la pente de la courbe est de moins en moins forte à mesure que Pierre a plus d’argent. Si Pierre n’a pas beaucoup d’argent, même une petite some d’argent supplémentaire peut entraîner pour lui un gain significatif d’utilité, mais s’il a déjà beaucoup d’argent alors il ne dérivera guère plus d’utilité même si on lui donne une somme d’argent importante. On voit que, même si l’utilité marginale de l’argent est décroissante dans les deux cas, elle décroît beaucoup plus rapidement dans le cas de Pierre que dans celui de Marie. Autrement dit, pour Marie comme pour Pierre, la même somme d’argent en plus leur procurera moins d’utilité supplémentaire s’ils ont déjà beaucoup d’argent que s’ils en ont peu, mais c’est beaucoup plus vrai pour Pierre que pour Marie.

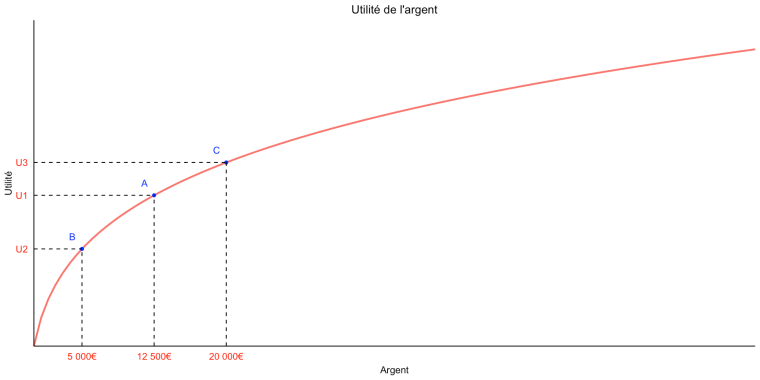

On voit que, même si l’utilité marginale de l’argent est décroissante dans les deux cas, elle décroît beaucoup plus rapidement dans le cas de Pierre que dans celui de Marie. Autrement dit, pour Marie comme pour Pierre, la même somme d’argent en plus leur procurera moins d’utilité supplémentaire s’ils ont déjà beaucoup d’argent que s’ils en ont peu, mais c’est beaucoup plus vrai pour Pierre que pour Marie. À présent supposons qu’on propose à Pierre, qui possède à ce moment-là 12 500€, le pari suivant : il a une chance sur deux de gagner 7 500€ et une chance sur deux de perdre 7 500€. Dans le premier cas, il passe du point A au point C sur la courbe, alors que dans le second cas il passe du point A au point B.

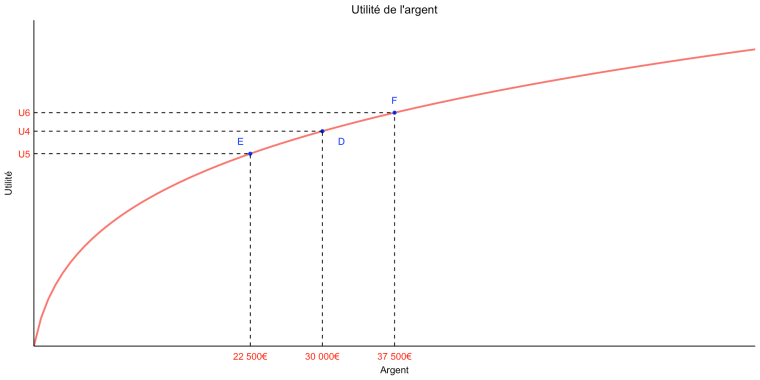

À présent supposons qu’on propose à Pierre, qui possède à ce moment-là 12 500€, le pari suivant : il a une chance sur deux de gagner 7 500€ et une chance sur deux de perdre 7 500€. Dans le premier cas, il passe du point A au point C sur la courbe, alors que dans le second cas il passe du point A au point B. On voit que, même s’il est toujours vrai que le gain d’utilité si Pierre gagne le pari est moins important que la perte d’utilité s’il perd (la différence entre U6 et U4 est moins importante que celle entre U4 et U5), c’est beaucoup moins vrai que quand on supposait qu’il avait moins d’argent avant le pari, parce que la courbe est nettement plus aplatie au point D qu’elle ne l’était au point A dans l’exemple précédent.

On voit que, même s’il est toujours vrai que le gain d’utilité si Pierre gagne le pari est moins important que la perte d’utilité s’il perd (la différence entre U6 et U4 est moins importante que celle entre U4 et U5), c’est beaucoup moins vrai que quand on supposait qu’il avait moins d’argent avant le pari, parce que la courbe est nettement plus aplatie au point D qu’elle ne l’était au point A dans l’exemple précédent.